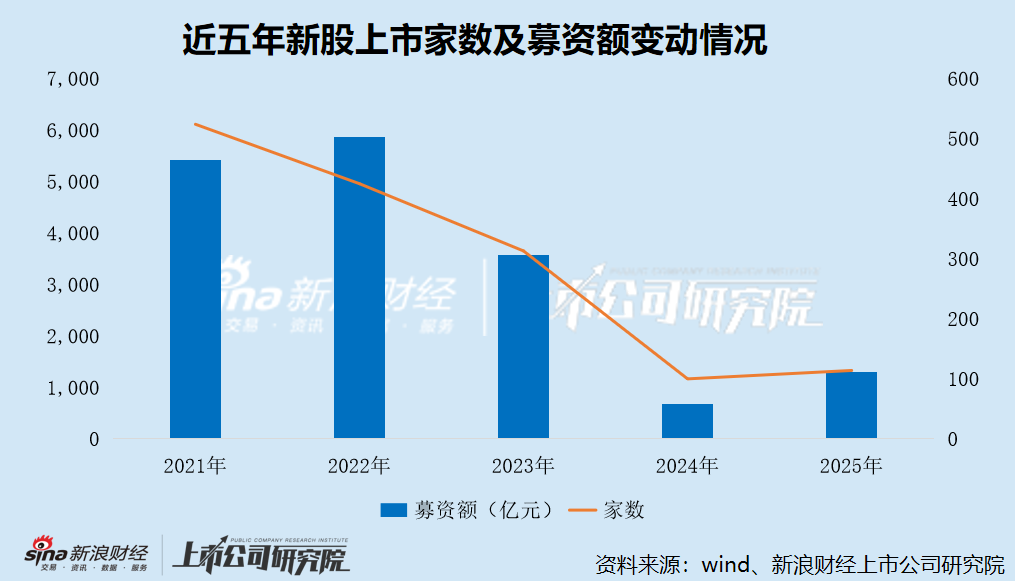

根据Wind数据统计,年内A股共有116家企业成功上市,同比增长16%,新股受理及发行持续实现常态化;合计募集资金1317.71亿元,同比增长95.64%;平均募集额11.36亿元,同比增长68.66%。

年内共受理278家,上会124家,过会107家,撤回99家,终止7家,过会率为95.7%,真实过会率为45.3%(真实过会率=本期开会且已通过家数/(本期状态更新为通过+未通过+暂缓表决+待表决家数+终止/撤回的家数))

截至2025年12月31日,仍有333家企业处于IPO排队状态。按审核状态,已受理68家,已问询178家,已审核通过15家,暂缓表决2家,报送证监会29家,证监会注册13家,中止审查28家。

投行业务方面,年内(按上市日统计)券商IPO保荐承销费用合计64.44亿元,同比增长45.47%。这一增长不仅源于募资规模的扩大,更得益于头部券商在大型项目中的集中受益,行业马太效应进一步强化。

年内共有30家券商(合并母子公司)斩获A股IPO保荐项目。国泰海通以17家的保荐项目数量位列行业第一,同比增长142.86%。中信证券则以11.66亿元的保荐承销收入高居榜首,同比增长80.84%,占全年保荐承销费总额的18.10%。保荐承销收入排名前五的券商还包括国泰海通、中信建投证券、华泰证券、中金公司,保荐承销收入分别为9.74亿元、8.53亿元、7.16亿元、4.24亿元。

IPO大单更是令头部券商“油水”更足。摩尔线程、沐曦股份的IPO保荐机构分别为中信证券、华泰联合证券,保荐及承销费分别达到3.9亿元、2.67亿元。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏